Herkese selamlar! İlk yazım tabii ki de güncel hayatta çevremdeki insanların başının etini yediğim hisse senetlerine yatırım yaparak elde edebileceğimiz “finansal bağımsızlık” hakkında olacaktı! 🙂

Para ile ilgili herkesin en az bir kere duymuş olabileceği bir Albert Camus yorumu var. Kısaca; kendisi parasız mutlu olunamayacağını, ömrümüzün para ile zamanı satın almamız gereken zamanlarında para için zamanımızı sattığımızdan bahsetmektedir. Yorumunu “Para varsa zaman da vardır, zaman satın alınabilir ” diye bitiriyor.

Günümüz yaşam döngüsü doğum-eğitim-iş (şansınız varsa) biraz da emeklilik çerçevesinde.

7 yaşında başlayıp yaklaşık 20-22 yaşlarında biten eğitim süremiz daha iyi şartlarda zamanımızı satmamız için kurgulanmış bir tiyatrodan ibaret. Esasında bu 15 yıllık eğitim hayatının ne kadarı verimli geçiyor ne kadarı kayıp zaman bu da başka bir yazının konusu olabilir. 🙂

Okulu bitirdikten sonra eğer doğuştan zengin bir birey olarak dünyaya gelmediysek, özenle hazırladığımız özgeçmişlerimizi, zamanımızı satmak istediğimiz iş yerlerine dağıtıp daha sonra yine eğer şanslı isek(!) günümüzün en az 10 saatini hiç de kabul edilebilir olmayan bir paraya satarak çalışmaya başlıyoruz. Bu noktada işini çok severek yapan insanları bir kenara ayırmak gerekir, onlar için doğal olarak yaptıkları iş “zaman satmak”tan çok bir hobi gibi olabilir.

20’li yaşlarda başlayan çalışma serüveni bize reva görülen 65 yaşlarında bitiyor. Yaklaşık 45 yıl boyunca çok da sevmediğiniz bir işte çalışmak, terfi almak için çabalamak… Bu sayede daha fazla ihtiyaç yaratıp bunları edinebilmek için yine aynı hızla çalışmak… Ta ki çalışamayacak duruma gelene kadar. Bunların hepsi bir kısır döngüden ibaret. Hayatımızın %65 ini çalışarak geçirmek hiç adil değil. Değil mi? Üstelik ortalama yaşam süresi dünyada 71 Türkiye’de ise 75 iken.

Peki ne yapmalı?

Finansal bağımsızlık tam da burada devreye giriyor. Çalışarak kazandığımız parayı her ay havadan kazansak çalışır mıydık? Sanırım insanların %90’ı bu soruya “hayır” cevabını verecektir. Peki bu nasıl sağlanır? Yani finansal olarak bağımsız nasıl olunur?

Tüketim toplumlarının hepsinin karakteristik bir özelliği var. Kazandığı gelir ne ise onu harcamak. Şimdi bir örnek üzerinden ömür boyu çalışacak bir kişiyi inceleyelim:

A kişisi yeni bir mühendis olarak aylık geliri 3000 TL olsun. Bu kişi tüm harcamalarını gelirine göre yaparak, hatta çoğumuz gibi kredi kartları, krediler vasıtasıyla gelirinden daha fazla harcıyor olsun. 5 yıl sonra terfi alan bu kişinin geliri 6000 TL olsun. Bu kişi zaten daha az maaş alırken bile gelirinden fazla harcarken 6000 TL aldığında da zaten ancak önceki standardında yaşayacak veya en iyi ihtimalle kredi kartlarını, kredileri kullanmayı bırakacak.

Üstteki örnekteki kişi geliri ne kadar artarsa artsın sürekli geliri kadar harcayacak. Babil’in En Zengin Adamı kitabında, çok zengin olan bir kişiye nasıl bu kadar zengin olduğu soruluyor. Kendisinin cevabı; her yıl kazandığı altınların %10’unu tasarruf olarak kenara koyduğunu, bu altınları kendisi için çalıştırdığını daha sonra da çalıştırdığı altınların da yeni altınlar getirdiğini bu şekilde kısaca bileşik getirinin gücü ile nasıl zengin olduğu oluyor. Yani güzel bir elbise almak, güzel bir araba almak, gelir ne kadar artarsa o kadar lüks içinde yaşamak, ona göre insanın kendisi için çalışması değil, alış veriş yaptığı yerler için çalışması oluyor.

Kısacası siz eğer kazandığınız paranın tamamını bir yerlere harcarsanız, harcama yaptığınız yerler için çalışmış oluyorsunuz. Kazandığınız paranın bir kısmını tasarruf yaparak bu parayı da çeşitli yatırım mecralarında veya herhangi bir iş koluna yatırım yaparak kullanırsanız o parayı kendiniz için kazanmış oluyorsunuz. Buradan anlaşılacağı üzere kendiniz ve AVM için yapılan harcamaları keskin bir çizgi ile ayırmak gerekiyor.

Bileşik getirinin gücü

Şimdi her ay gelirinin %10’unu tasarruf yapıp bu parayı da örneğin hisse senetlerine yatırım yapan B kişisini düşünelim:

B kişisi aylık 3000 TL olan maaşı ile tasarruf yapmaya başlasın. Bu kişi bir ayın sonunda 300 TL biriktirip bununla “x” hisse senedini 1 TL’den almaya başlasın ve hisse fiyatının da her yıl %12 arttığını farz edelim ki hisse senedi bazında alım gücünün azaldığını da göz önüne alalım. Yine bu “x” hisse senedinin, hisse senedi fiyatı üzerinden %6 temettü verimliliği olsun. Böylece yaklaşık yıl sonunda 6 Kr temettü vermiş olsun. Bir sonraki yıl bu kişi temettü ile aldığı hisse senetlerinden de temettü alacak, bu döngüyü sürekli devam ettirdiği sürece tam da Babil’in en zengin adamının bahsettiği şekilde altınları onun için yeni altınlar doğurmaya ve o altınlar da onun için çalışmaya devam edecek! 🙂

20 yıl boyunca B kişisi bu döngüyü devam ettirdiğinde 20. yılda temettüler ile aldığı hisse senetleri ve o hisse senetlerinden gelen temettülerden aldığı hisse senetleri ile beraber biriktirdiği hisse senetleri derken ortaya aşağıdaki gibi bir durum çıkıyor. 🙂

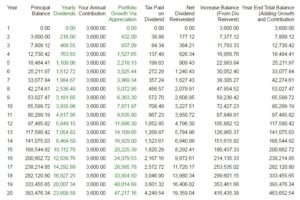

Sabit hisse senedi yatırımı + gelen temettülerin de geri yatırıldığı varsayım-1

Sonuç!

20 yılın sonunda portföy büyüklüğü 463.000 TL olup ortalama yıllık enflasyonu %8 baz alırsak; 20 yılın sonunda elimizde günümüzün parası ile 100.000 TL olmakta.yıllık temettü gelirimiz ise enflasyon farkını düştükten sonra 5000 TL olmakta. Yani bugün her ay yatırmış olduğunuz 300 lirayı 20 yıl sonunda her ay, aylık yatırdığınız paranın neredeyse 1.5 katını temettü olarak alıyor ve bankanızda sizin için çalışmakta olan 100.000 TL gibi bir portföye sahip oluyorsunuz.

Şimdi de bu B kişisinin toplumdaki çoğu birey gibi işe girer girmez kendisine orta sınıf bir araba aldığını düşünelim. 20 yaşından 25 yaşına kadar çalışıp edindiği bu arabanın 100.000TL olduğunu farz edelim. B kişisi 100.000 TL gibi bir parayı arabaya değil de başlangıç sermayesi olarak hisse senetlerine yatırım yapsa ve ayrıca aylık 300 TL de tasarruf yapsa ne olurdu?

100.000 TL sermaye + sabit hisse senedi yatırımı + gelen temettülerin de geri yatırıldığı varsayım-2

Görüldüğü üzere 20 yılın sonunda B kişisi 45 yaşında, yaklaşık 2.7 milyon TL portföy büyüklüğüne enflasyon farkını düştükten sonra ise bugünün parası ile yaklaşık 580.000 TL portföy büyüklüğü ve yine yıllık temettü miktarı olan 140.000 TL’nin enflasyon farkını düşünce de bugünün parası ile 30.000 TL gibi yıllık temettü almakta. Bu da neredeyse yatırım yapmaya başladığı zamandaki yıllık gelirine denk demek!

Yani orta sınıf bir arabadan vazgeçip üstüne her ay aylık gelirinizin sadece %10’unu hisse senetlerine yatırıp buradan gelen temettülerle de hisse senedi alırsanız 20 yıl sonra elinizdeki para sizin için bugün ne kazanıyorsanız onu kazanacak! 🙂

Ayrıca bu hesaplamaların hisse senedi fiyatlarının ve hisse başına düşen temettü artış oranlarının minimum düzeyde tutularak yapıldığını hatırlatmak isterim. Normalde örneğin Ereğli Demir Çelik firması, 20 yıldaki hisse senedi fiyat artışı bileşik olarak %35’tir. Hadi bu orana güvenlik marjı koyalım ve %20 yapalım. Bu durumda 20 yıl sonunda elimizdeki para enflasyon farkı sonrası 2 milyon TL. Yıllık temettü gelirimiz de enflasyon farkı sonrası 100.000 TL olmakta. Bu da B kişisi olan mühendisin 20 yıl sonra maaşlı bir işten kazanabileceği paraya denk. 🙂

Ne dersiniz? Sizce de her insanın kendisine sorması gereken soru şu değil mi: Gerçekten almak istediğim o “şey” özgürlüğümü ertelemeye değer mi?

Yorumlarınız ve geri dönüşleriniz beni çok mutlu eder. Okuduğunuz için teşekkür ederim! 🙂

Not : Tabloları kendi şartlarınıza göre uygulamanız için tabloyu hazırladığım sitenin linki : Tık->

Gerçekten çok güzel bir yazı olmuş ağzınıza sağlık. Bu yazıyı okuyanlar çok şanslı kişiler bence tabi değerlendirirlerse 🙂

Orhan Bey,

Çok teşekkür ederim güzel yorumunuz için. 🙂

Merhabalar. Fikirleriniz etkileyici ve düşündürücü. Pekala ,birikimimizi hangi araçla yapmamız daha büyük fırsat sağlar ?

Kenan Bey merhabalar,

Öncelikle nazik yorumunuz için teşekkürler. Yapmış olduğumuz birikimleri değerlendirmenin bir çok yolu olsa da ben en verimli olduğunu düşündüğüm hisse senedi yatırımına dikkat çekmek istedim. İleride blogda farklı yatırım araçlarını karşılaştırmak istiyorum.

Elinize saglik.. Yaziniz ile alakali ana fikre katilsam da yatirim hesabinin yildan yila linear bir sekilde yukselmeyecegi ve bazi zamanlar yatirilan miktarin altina da dusebilecegi de hesaba katilmali. Bu performans oynakligi daha onemli olan psikolojik saglamligi ön plana cikarmaktadir. Ek olarak 1970 ortalarindan 1980 baslarina kadar ki zaman diliminde sp500 performansi gibi uzun donem herhangi bir temettu disi getiri de elde edilemeyebilir.

Merhabalar! Öncelikle yorumunuz için teşekkürler. Yatırımdan gelen getirinin lineer bir şekilde yükselmeyeceği konusuna kesinlikle katılıyorum. Belki yazıda buna değinmem gerekirdi fakat yazıda Ereğli Demir Çelik’ten verdiğim örnekte de görüleceği üzere hisse senedindeki bileşik büyümeyi baz aldım. Yani 20 yıl içerisindeki tüm yükseliş ve düşüşleri kapsayan yıllık bileşik artışı yazdım.

Neticede sizin de dediğiniz gibi bazen yatırım yapmış olduğumuz anaparanın altına dahi düştüğümüz durumlar olabiliyor, burada önemli olanın hisse senedi alım fiyatını belirlerken hiç bir zaman güvenlik marjı koymayı ihmâl etmemek. Anlık düşüşleri, volatiliteyi göz ardı edip bileşik getiriye odaklanmak en önemli olan kriterlerden biri kanımca.

Diğer bir konu da temettü dışı getiri dediğiniz konu. Esasında 1970-1980 arası dönem esasında temettü verimliliği açısından S&P 500’de 15 yıllık durgunluktan sonra aşağıda da göreceğiniz üzere en bereketli dönemlerden.

bkz : S&P 500 Temettü Verimi

Ayrıca hisse senedine yatırım yapan herkesin getiri anlamında farklı amaçları olabiliyor. Bu noktada açıkçası ben hisse senedi yatırımını şirket ortaklığından farklı görmüyorum bu yüzden temettü dışı getiri diye bir durum benim için zaten söz konusu değil. Yani beğendiğim bir şirketin fiyatı yükseldi veya düştü diye satmıyorum.

Tekrar teşekkür ederim değerli görüşleriniz için.

Merhaba Ekteki tablolar excel olarak var mı? Farklı tasarruf seviyelerid de sonuç ne olur görmek iyi olurdu.

Ali Bey merhaba,

Esasında bu çalışmayı bir internet sitesinde hazır oluşturulmuş calculator uygulaması ile yaptım. Bunu yazıya da eklesem iyi olacak, herkes kendine göre hesaplama yapabilsin. 🙂

http://www.loanlane.com/divcalculator2.php

İnanın arabasını satıp hisse senedi alası geliyor 🙂 Eline sağlık.Güzel yazı olmuş.

çok yararlı oldu teşekkür ederim